大分最初に書いた記事なので、今はちょっと考え方が変わっている。この記事ではiDeCoは「定期預金???」だが、今は「全力で投資信託!!!」に私自身変わっている。それを踏まえた上で当時の話を読んで貰えればと思う。

iDeCoをご存じだろうか。名前だけは知っているが、よく分からないという人も多いことだろう。つい一週間前まで私もその一人だった。機会がありFPに相談したところ、iDeCoはメリットが多いからやった方が良いと勧められた。同時に目からウロコな話も聞いた。併せて、ここでお話してみようと思う。

iDeCoとは

公的年金にプラスして給付を受け取れる私的年金

簡単に言うと、公的年金だけだと心許ないだろうから自分でも積み立てて老後に備えてねな年金だ。プラス、積み立てた金額分には所得税や住民税といった税金はかかりませんよと言うシステムである。

あまり興味ないだろうがiDeCoの管轄は「厚生労働省」だ。年金の話なのに厚労省が管轄なんておかしいでしょ、とFPさんが笑ってお話してくれた。言われてみればちょっと不思議な話である。

NISA・つみたてNISAは「金融庁」管轄

その噂の厚生労働省でもiDeCoは私的年金の1つと記載してある。

iDeCoのメリット

- iDeCoに積み立てた金額=拠出金額分の税金がかからない

- 受け取りの際、一時金受け取りの場合は退職所得控除、年金受け取りの場合は公的年金等控除が使える

- 運用益が非課税(運用先に投資信託を選んだ場合)

この三点だろう。

iDeCoに積み立てた金額=拠出金額分の税金がかからない

iDeCoで積立られる金額は職種や企業年金有無により上限額が異なる。この辺は実際にシミュレーションしてみれば分かる。

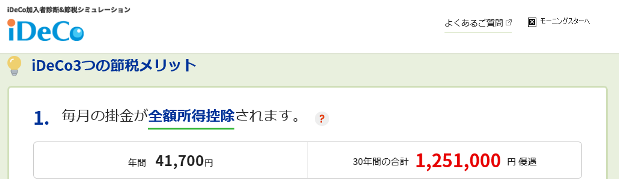

出典:モーニングスターiDeCo加入者診断&節税シミュレーション

「会社員:企業年金がない」「30歳」「年収300万」「掛金23000円」でシミュレーションした場合だ。この年間「41,700円」と出ている金額が翌年の税金から引かれるカタチとなる。ふるさと納税のように寄付した金額-2000円が税金から引かれるワケではないので注意しよう。

受け取り時、税制優遇措置がある

受け取る時まで税金取るんかい! という感じだが、その通りである。ただ、大抵の人は退職金とiDeCoを併せて一時金で受け取ったとしても課税対象となることは殆どない。年収が高い人だけ注意していれば良いとFPさんは言っていた。

運用益が非課税(運用先に投資信託を選んだ場合)

投資信託の中身は株なので利益が出たり、損が出たりする。通常、投資信託の売却で利益が出た場合は約20%の税金が取られるがiDeCoだとこれが一切かからない。

iDeCoのデメリット

- 原則60歳になるまでお金を引き出せない

- 地味に手数料がかかる(金融機関により差がある)

原則60歳になるまでお金を引き出せない

税金面でメリットがあるからやってみたけど、不慮の事故や失業でお金を払えなくなった! という時は大変困るということだ。ただ、掛金を下げたり(※年1回に限る)、一時休止することは可能だ。但し、休止の場合でもそこまで大きな金額ではないが「運用期間中かかる費用(毎月)」が手数料としてかかる。不慮の事故や失業は予想できるものではないが、なるべく無理のない範囲の掛金で行うことが重要となってくる。

手数料がかかる

iDeCoの運用の際、かかる手数料は大まかに「加入時(初回のみ)」「運営管理手数料」「運用期間中かかる費用(毎月)」「受取時(振込の都度)」+投資信託を選んだ場合のみ「信託報酬」がかかる。

iDeCoナビに「運営管理手数料」がないのは永年無料が当たり前となったためだ。心配な方は各金融機関で聞いてみると良い。私は手数料ランキングトップのイオン銀行で話を伺ったが、永年「運営管理手数料」はかかりませんと太鼓判を頂いた。

FPの言うiDeCoの活用方法

iDeCoのメリットは「拠出金額分の税金がかからない」「(投資信託を選んだ場合)運用益が非課税」と上げたが、私が相談させて頂いたFPさんは前者のメリットしか上げなかった。

もっと言うとFPさんにiDeCoの商品で勧められたのは「定期預金」のみで、「投資信託」を選ぶ必要はないとさえ言われた。

定期預金を勧めるワケ

どの金融機関でも必ず商品としてあり、元本保証なトコロだろう。わざわざリスクを取りに行く必要はないとFPさんは仰っていた。iDeCoは投資信託しか扱っていないと思い込んでいたこともあり目からウロコだった。

運用期間中かかる費用(毎月)が手数料(イオン銀行の場合、積立有:167円 積立無:64円)としてかかるため、どうしても「積立金額より減っている!」と勘違いされがちだ。しかし、前述で書かせて貰った通り、翌年に引かれる税金がうん万円違うのだ。どんなにかかっても手数料は167円×12ヵ月=2004円。うん万円には勝てない。見た目の金額に惑わされてはならない。

投資信託を選ばないワケ

信託報酬がかかる上に、元本保証ではないトコロだ。特に(これはNISAやつみたてNISAにも言えることだが)微々たる金額と言えど日々、信託報酬が引かれていっている点が大きいだろう。

1万円の1%は100円なので、年間100円

1日は年間(365日)で割ればいいので100÷365=約0.27円

ここまで信託報酬が高く、積立金額が低いことはないだろうがあくまでも分かりやすい例として受け止めて欲しい。

FPさんが仰っていた内容としては、iDeCoを勧める時点で何かあっても当面の生活費が工面できる家庭=貯蓄がある家庭=貯蓄する力のある家庭なので、わざわざリスクを取りに行く必要はなく今まで通り堅実に貯めれば良い、とのことだった。

言われてみればごもっともな話である。

……と思っていたのだが、私が相談したFPさんはどうやら円に限らず元本保証がお好きならしい。こちらも強くおすすめされた。

考え方ひとつなのだろうが、投資信託より米ドル建保険おすすめというのもなかなか変わっているなぁ、と思う。

まとめ

iDeCoってなんぞや? と思っていたが、少しだけフレンドリーになれたような気がする。今回の件で知識を得て、会社に問い合わせたところ「確定給付企業年金(DB)」に入っていることを初めて知った。そのため、私は月額12000円が上限というワケだ。それぐらいならば家計的にも大きな負担にならない。

また、年収もそこまで高くないため受け取り時も一括受取りでも税金がかからない見込みだ。FPさんはiDeCoは自分の老後へお金を送るためのお得な制度と言っていたが、調べれば調べるほどそれを実感できた。

早速、加入の検討をしてみるつもりだ。

ではでは、この辺で。

コメント